- Comcast và Disney đã thuê các ngân hàng đầu tư để đánh giá Hulu.

- Vào ngày 1 tháng 11, Comcast và Disney có thể kích hoạt một tùy chọn sẽ kích hoạt một cuộc mua bán trong đó Disney sẽ mua lại cổ phần thiểu số của Comcast tại Hulu.

- Hulu có mức định giá tối thiểu là 27,5 tỷ USD, được ấn định vào năm 2019; Giám đốc điều hành Comcast Brian Roberts cho biết vào tháng trước rằng ông tin rằng Hulu “ngày nay có giá trị hơn nhiều”.

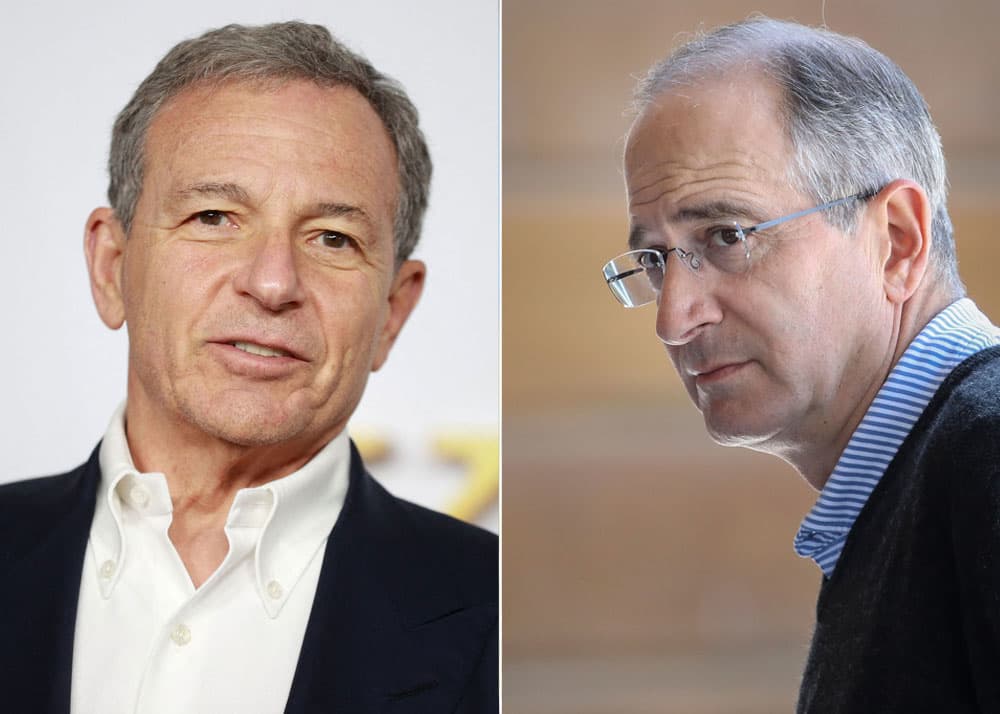

Bob Iger, Giám đốc điều hành của Disney và Brian Roberts của Comcast

những hình ảnh đẹp

Comcast và Disney đã thuê các ngân hàng đầu tư để đánh giá Hulu, bước tiếp theo trong quá trình gần 5 năm để đưa dịch vụ phát trực tuyến này về một chủ sở hữu duy nhất.

Comcast, công ty sở hữu 1/3 Hulu, đã bổ nhiệm Morgan Stanley và Disney, công ty sở hữu 2/3 còn lại, đã bổ nhiệm JPMorgan Chase. Mỗi ngân hàng có nhiệm vụ cung cấp giá trị hợp lý cho Hulu – một điều khoản trong thỏa thuận được ký kết vào năm 2019 cho phép Disney hoặc Comcast thực hiện quyền chọn buộc Disney phải mua 33% cổ phần của Comcast.

Người phát ngôn của Comcast, Disney, Morgan Stanley và JPMorgan từ chối bình luận.

Gần 5 năm trước, Comcast và Disney đã ký một thỏa thuận bất thường sau khi Disney mua lại phần lớn tài sản của Fox trong một thỏa thuận trị giá 71 tỷ USD, bao gồm cả cổ phần thiểu số mà Fox nắm giữ tại Hulu. Thỏa thuận này mang lại cho Disney quyền kiểm soát phần lớn Hulu vì Disney đã sở hữu 1/3 dịch vụ phát trực tuyến.

Comcast không muốn bán cổ phần của mình tại Hulu cho Disney ngay lập tức vì họ tin rằng giá trị của video phát trực tuyến sẽ tăng từ năm 2019 đến năm 2024. Tuy nhiên, các giám đốc điều hành của Comcast cũng nhận ra rằng công ty sẽ không còn quyền kiểm soát hoạt động đối với tương lai của công ty. . Kết quả là Disney và Comcast đã đạt được thỏa thuận trong đó Comcast có thể chia sẻ sự đánh giá giả định của doanh nghiệp đồng thời xác định khi nào Disney cuối cùng có thể hợp nhất quyền sở hữu và tích hợp Hulu vào chiến lược phát trực tuyến dài hạn của mình.

Ban đầu, hai công ty ấn định ngày thực hiện quyền chọn là tháng 1 năm 2024. Tháng trước, hai công ty ấn định ngày thực hiện quyền chọn. Anh ấy đồng ý dời thời hạn Hulu sẽ được đánh giá từ tháng 1 năm 2024 đến ngày 30 tháng 9. Thời hạn này là ngày cuối cùng mà Morgan Stanley và JPMorgan Chase sẽ đánh giá định giá của Hulu.

Vào ngày 1 tháng 11, Comcast có thể buộc Disney mua lại 33% cổ phần của mình tại Hulu và/hoặc Disney có thể thực hiện tùy chọn mua lại cổ phần từ Comcast. Giám đốc điều hành Comcast Brian Roberts mong đợi điều đó xảy ra Anh ấy nói Tại hội nghị Communacopia do Goldman Sachs tổ chức vào tháng trước.

Roberts cho biết tại hội nghị: “Chúng tôi rất vui mừng được giải quyết vấn đề này. “Công ty ngày nay có giá trị hơn ngày xưa [in 2019]. Chúng tôi mong muốn được xem quá trình này diễn ra như thế nào [plays out]”.

Sau khi tùy chọn được kích hoạt, Morgan Stanley và JPMorgan sẽ bắt đầu đánh giá giá trị của Holo. Nếu mức định giá cuối cùng của hai ngân hàng chênh lệch nhau khoảng 10% thì mức trung bình trong các quyết định của hai ngân hàng sẽ là mức giá mà Hulu được định giá. Disney sau đó sẽ trả cho Comcast 33% giá trị số cổ phần đó. Thỏa thuận năm 2019 đã giới hạn mức định giá của Hulu ở mức 27,5 tỷ USD.

Rafael Henrique | SOPA Ảnh | LightRocket | những hình ảnh đẹp

Nếu xếp hạng của hai ngân hàng không cách nhau 10%, Disney và Comcast sẽ thống nhất chỉ định ngân hàng đầu tư thứ ba để đưa ra kết quả xếp hạng khác. Để ấn định giá bán, lần định giá thứ ba này sau đó sẽ được tính trung bình với mức định giá trước đó gần nhất với nó.

Quá trình tính toán định giá không rõ ràng. Hulu có 48,3 triệu người đăng ký. Dịch vụ phát trực tuyến chưa bao giờ được bán rộng rãi như vậy trước đây. Roberts đã lập luận trong hội nghị Goldman rằng việc định giá hợp lý cũng nên bao gồm giá trị của sự cộng hưởng. Quyền sở hữu Hulu của Disney giúp hỗ trợ những người đăng ký Disney+ và ESPN+ vì Disney kết hợp ba dịch vụ phát trực tuyến này lại với nhau.

Không có mốc thời gian cụ thể về quá trình đánh giá sẽ kéo dài bao lâu hoặc khi nào thỏa thuận sẽ được hoàn thành, nhưng Roberts thừa nhận rằng Disney và Comcast muốn có một giải pháp sớm hơn là muộn hơn, đó là lý do tại sao họ đồng ý lùi ngày thực hiện quyền chọn thêm vài tháng. .

Roberts nói: “Sẽ mất một thời gian để điều này xảy ra. “Nhưng cả hai công ty đều muốn vượt qua thời điểm đó. Vì vậy, chúng tôi đã đẩy ngày tiến hành.”

Comcast có kế hoạch trả lại số tiền thu được từ việc bán cho các cổ đông, Roberts cho biết tại hội nghị.

Tiết lộ: Comcast là công ty mẹ của NBCUniversal, công ty sở hữu CNBC.

Xem: Nhà phân tích Bernstein cho biết sự tăng trưởng phát trực tuyến của Disney với Hulu là một cơ hội đầy hứa hẹn

“Nhà phân tích. Con mọt sách thịt xông khói đáng yêu. Doanh nhân. Nhà văn tận tâm. Ninja rượu từng đoạt giải thưởng. Một độc giả quyến rũ một cách tinh tế.”