Sự tín nhiệm của Fed chuyển từ chống lạm phát dưới thời Volcker sang tạo ra của cải và chống lạm phát dưới thời Powell. Và mọi người đều biết điều đó.

qua Sói Richter xung quanh Phố sói.

Mặc dù điều này nghe có vẻ kỳ lạ và đáng ngạc nhiên, nhưng đó là một sự thật: Lạm phát đã tăng hơn một năm và ngày càng trở nên tồi tệ hơn, trong khi Fed đã phủ nhận điều đó bằng cách nói rằng, OK, nền kinh tế đang phục hồi, và sau đó phủ nhận nó bằng cách nói, OK, đó chỉ là một “hiệu ứng cơ bản”. Và khi lạm phát bùng nổ sau khi hiệu ứng chính kết thúc, Fed cho rằng đây chỉ là một bức tranh “thoáng qua” do một số rào cản của chuỗi cung ứng. Và ngay cả khi Fed thừa nhận vào mùa thu năm ngoái rằng lạm phát đã lan sang dịch vụ và giá thuê, vốn không có chuỗi cung ứng trên khắp Trung Quốc, thì họ thừa nhận rằng trên thực tế có một vấn đề lạm phát – trung tâm khét tiếng.

Đến lúc đó thì đã quá muộn. “Tâm lý lạm phát”, như tôi đã gọi từ đầu năm 2021, đã được giữ vững.

Tôi đã la hét về nó trong hơn một năm. Đến tháng 1 năm 2021, tôi hét lên Lạm phát phổ biến trong nền kinh tế. Đến tháng 2 năm 2021, tôi hét lên Lạm phát đang lan rộng trong lĩnh vực dịch vụ. Tôi đã khóc về lạm phát trong lĩnh vực giao thông vận tải. Đến tháng 3 năm 2021, rõ ràng, ngay cả đối với tôi, đây làMột cái gì đó lớn đã thay đổi”, Dựa trên thực tế là người tiêu dùng đột nhiên sẵn sàng trả những mức giá tuyệt đối cho ô tô đã qua sử dụng, trong khi nhiều người trong số họ có thể đã trả những gì họ đã có trong thời gian dài hơn, điều này sẽ khiến thị trường đi xuống và kéo theo giá cả.

Nhưng không, người tiêu dùng đột nhiên bắt đầu trả bất cứ thứ gì. Và tôi được chứng nhận Cách các công ty quản lý để chuyển giá cao hơn Bởi vì đột nhiên mọi người đều sẵn sàng trả bất cứ thứ gì. Trước tháng Tư, Giá nhà sản xuất đã giảmVà các công ty đã quản lý để di chuyển nó, không có vấn đề gì. Và vào tháng 4, tôi bắt đầu sử dụng một thuật ngữ cho hiện tượng này:Tâm lý lạm phát ‘và cách nó đột ngột giữ vững.

Vào thời điểm đó vào tháng 4, rõ ràng lạm phát sẽ trở thành một vấn đề lớn bởi vì tư duy lạm phát đã tồn tại với việc các công ty trả giá cao hơn, tự tin rằng họ có thể vượt qua và với việc người tiêu dùng sẵn sàng trả bất cứ thứ gì.

Và trong suốt thời gian đó — bất chấp việc chúng tôi la hét trong chiến hào — Fed vẫn mắc kẹt với việc “cho qua” điều vô nghĩa của mình, trong khi tiếp tục ném một lượng lớn xăng vào ngọn lửa vốn đã rực lửa, bằng cách kìm hãm lãi suất và in tiền, chỉ là những phát súng lạm phát thực sự nó sẽ là.

Và sau đó khi Fed cuối cùng không thể rũ bỏ nó vào mùa thu năm 2021, khi lạm phát tiếp tục trở nên tồi tệ hơn, Fed đã thực hiện lời truyền miệng nổi tiếng của mình. Nhưng cô ta vẫn tiếp tục đổ xăng vào đống lửa.

đã nuôi đến cuối cùng bắt đầu vào chậm rãi Mang lại lượng xăng mà anh ta vẫn đang bơm thẳng vào đống lửa: Tôi dần dần hạ thấp QE hơn là kết thúc nó lạnh ngắt vào thời điểm này và ở đó khi trung tâm hoạt động. Nó đã đặt lên bàn về việc tăng giá vào năm 2022, thay vì tăng chúng ngay lập tức. Và lạm phát ngày càng trở nên tồi tệ hơn.

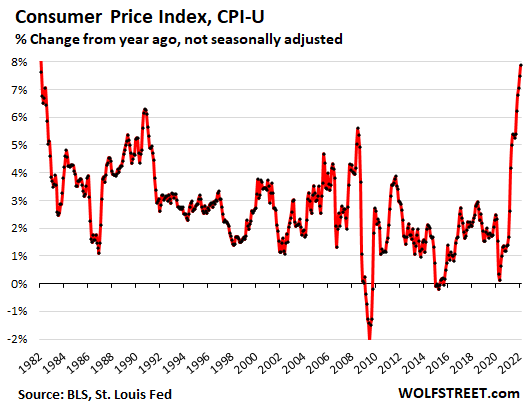

Lỗi chính sách sau lỗi chính sách – với hậu quả nghiêm trọng. Hiện nay, nới lỏng định lượng đang bắt đầu quay trở lại, nhưng lãi suất chính sách của Fed vẫn ở gần 0%. Và Lạm phát CPI tăng lên 7,9%.

Nhưng rất nhiều loại giá cá nhân đã hoàn toàn biến mất, đặc biệt là những người ít giàu hơn tiêu nhiều tiền của họ. Ví dụ:

- Xe đã qua sử dụng: + 41,2%

- Xăng: + 38,0%

- Tiện ích gas: + 23,8%

- Thịt bò và bê: + 16,2%

- Thịt lợn: + 14,0%

- Gia cầm: 12,5%

- Xe mới: + 12,4%

- Trứng: + 11,4%

- Trái cây tươi: + 10,6%

- Cá và hải sản: + 10,4%

- Điện: + 9,0%

Fed liều lĩnh nhất từ trước đến nay.

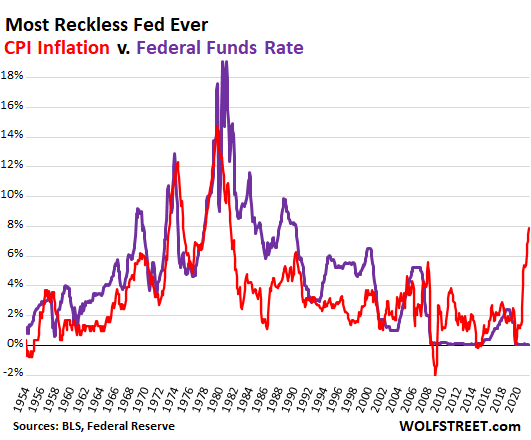

Vì vậy, bây giờ chúng ta có tình huống điên rồ này, Cục Dự trữ Liên bang ở đâu còn Lãi suất quỹ liên bang hiệu quả (EFFR) tăng lên 0,08% trong khi lạm phát CPI tăng ở mức 7,9% và có khả năng sớm tăng trên 8%.

Quay trở lại thời kỳ lạm phát cao – những năm 70 và 80 – có những thời điểm khi lạm phát CPI ở mức 7,9%, vượt qua cả trên đường tăng hoặc giảm.

Nhưng trong những thời điểm khi CPI là 7,9%, thì EFFR là:

- Tháng 10 năm 1973, lạm phát cao, EFFR = 10,8%

- Tháng 9 năm 1975, lạm phát thấp: EFFR = 6,2%

- Lạm phát cao vào tháng 8 năm 1978: EFFR = 8,0%

- Tháng 2 năm 1982, lạm phát thấp: EFFR =14,8%

Và đó là những gì mà sự vô lý đó trông giống như vậy, quay trở lại năm 1955, khi dữ liệu EFFR bắt đầu. đường đỏ = CPI; Dòng màu tím = EFFR. Biểu đồ này chứng minh lý do tại sao đây là Fed liều lĩnh nhất từ trước đến nay:

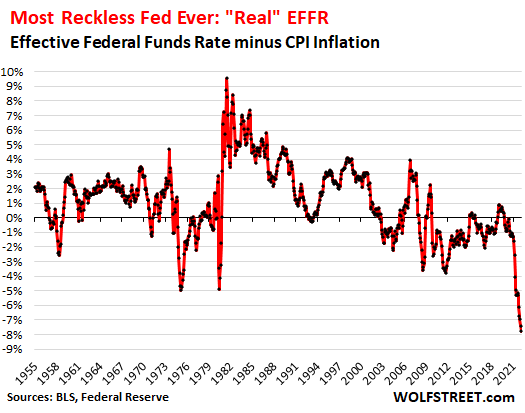

EFFR “thực tế”: Không có gì gần với việc liều lĩnh. EFFR trừ đi CPI tạo ra tỷ lệ lạm phát được điều chỉnh hoặc EFFR “thực”. EFFR thực hiện là -7,8%, thấp nhất và tồi tệ nhất trong lịch sử được ghi nhận, một biểu đồ khác chứng minh lý do tại sao đây là Fed liều lĩnh nhất từ trước đến nay:

Sẽ rất khó để thay đổi sự tín nhiệm của Fed như một cơn bão lạm phát.

FED Volcker, vào đầu những năm 1980, đã được tín nhiệm như một tổ chức chống lạm phát. Nó đã mang lại lợi ích cho nền kinh tế trong gần 40 năm. Ông thậm chí đã thúc đẩy Fed đến một cuộc đua in tiền trong và sau cuộc khủng hoảng tài chính mà không gây ra lạm phát tràn lan như hiện nay chúng ta đang phải đối mặt.

Nhưng bằng cách bơm một lượng lớn xăng vào tình trạng siêu lạm phát đã hơn một năm – khi rất nhiều người, bao gồm cả tôi, la hét về điều đó vì nó quá rõ ràng – Fed đã làm suy giảm uy tín của mình như một kẻ chống lạm phát, và thay vào đó, thậm chí còn trở nên lớn hơn Một sự đốt phá lạm phát trên thế giới. Và mọi người đều biết điều đó.

Sẽ không ai tin khi Fed nói rằng họ nghiêm túc về việc kiềm chế lạm phát. Lạm phát một phần là một hiện tượng tâm lý – “tư duy lạm phát” như tôi gọi – và Fed đã làm mất uy tín của nó. Vì vậy, chúc may mắn đối phó với nó.

Fed tuyên bố rằng việc in tiền giúp người lao động chuyển tiếp sang bằng cử nhân.

Cục Dự trữ Liên bang đã xây dựng các chính sách tiền tệ điên rồ của mình và từ chối coi lạm phát như một cách để giúp đỡ phần dưới của thị trường lao động. Nhưng điều này rõ ràng là BS. Và Cục Dự trữ Liên bang biết điều đó. Sự bùng nổ lạm phát này đã đẩy thu nhập hàng giờ do lạm phát CPI giảm trong tháng thứ 11 liên tiếp, so với năm trước, bắt đầu vào tháng 4 năm 2021.

Nói cách khác, mức tăng “thực” đã giảm trong tháng thứ mười một liên tiếp, nhờ vào cuộc lạm phát lớn của Fed – bất chấp việc tăng lương lớn và thị trường việc làm khó khăn nhất trong thế hệ của chúng ta. Lạm phát ảnh hưởng đến những người kiếm sống bằng công việc thực tế, chứ không phải những người đang ngồi trên đống tài sản.

Đây là cái giá của việc ép lãi suất và in tiền, cái giá phải trả của những người làm nghề kiếm sống.

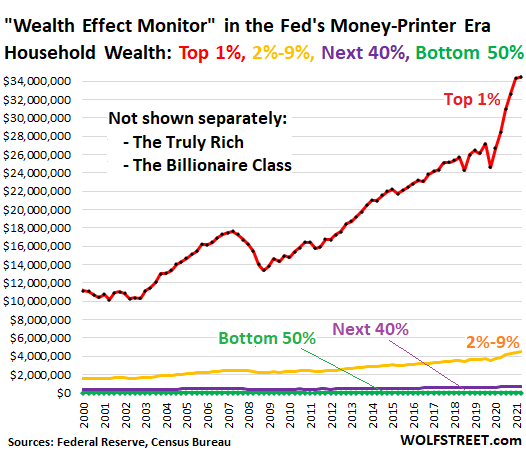

Nhưng khoan đã … có một nhóm nhỏ những người hưởng lợi lớn từ các chính sách của Fed.

Mục tiêu của Fed về chính sách tiền tệ chính thức luôn là “Ảnh hưởng giàu có. Hiệu ứng giàu có đã được đề cao trong một số báo cáo liên bang, bao gồm cả Janet Yellen vào năm 2005, khi bà vẫn là chủ tịch của Ngân hàng Dự trữ Liên bang San Francisco. Theo nguyên tắc này, Cục Dự trữ Liên bang đã sử dụng các chính sách tiền tệ (kiềm chế lãi suất và nới lỏng định lượng) Tăng giá tài sản khiến những người sở hữu tài sản (vốn đã giàu) thậm chí còn giàu hơn. Ý tưởng là những người giàu chi tiêu ít hơn số tiền đó, và bằng cách nào đó, điều này sẽ chảy ra.

Những gì mà học thuyết hiệu ứng giàu có đã đạt được – hiệu quả theo cấp số nhân trong quá trình nới lỏng định lượng điên cuồng và đàn áp lãi suất kể từ tháng 3 năm 2020 – là sự chênh lệch giàu có lớn nhất từ trước đến nay.

Của tôi “Theo dõi ảnh hưởng của sự giàu cóNó dựa trên dữ liệu của Cục Dự trữ Liên bang về tài sản hộ gia đình (được định nghĩa là tài sản trừ đi nợ) theo loại tài sản cho “1%”, “2% đến 9%”, “40% tiếp theo” và “50% thấp nhất”. My Wealth Effect Monitor đưa dữ liệu của Cục Dự trữ Liên bang đến cấp độ một gia đình.

Fed nên làm gì bây giờ để giảm thiểu tác động của những sai lầm chính sách liều lĩnh của mình.

Fed không thể hoàn tác những sai lầm chính sách lớn mà nó đã mắc phải trong hai năm qua. Nhưng nó có thể chấm dứt nó trong tương lai, nó có thể giảm thiểu những tác động tàn phá hiện đang diễn ra trong nền kinh tế, và nó có thể ngăn chặn những tác động đó vượt khỏi tầm kiểm soát hoàn toàn.

Vì vậy, đây không phải là những gì Fed nên làm – đó là một câu chuyện khác – nhưng những gì họ nên làm bây giờ, bắt đầu với cuộc họp ngày 16 tháng 3:

Bắt đầu làm trống bảng cân đối kế toán (thắt chặt định lượng) Hiện tại với tốc độ xấp xỉ 200 tỷ đô la mỗi tháng, thông qua cả hai, cho phép tất cả các chứng khoán chưa thanh toán được giao dịch mà không cần mua lại, Và Bằng cách bán trực tiếp các chứng khoán có thời hạn còn lại dài hơn, chẳng hạn như trái phiếu kỳ hạn 30 năm còn 29 năm để thực hiện; Họ cần phải đi trước.

Chạy QT ở phía trướcvới Mục đích đã nêu và rõ ràng là tối đa hóa lợi nhuận dài hạn. Powell nói, chạy QT trong “nền” trên chế độ lái tự động, chỉ đơn giản là vụng về. Mục đích của QT là tăng lợi nhuận dài hạn, cũng như mục đích của QE là giảm lợi nhuận dài hạn. Mục đích là để tăng đường cong lợi suất trong khi Fed tăng lãi suất ngắn hạn.

Cụ thể, Mohammed bin Salman ngay lập tức cháy vé. MBS có thời gian đáo hạn là 15 năm và 30 năm. Các chủ quỹ như Cục Dự trữ Liên bang nhận các khoản thanh toán gốc thông qua các khoản thanh toán thế chấp và khi các khoản thế chấp được thanh toán hết, chẳng hạn như khi tham chiếu hoặc bán một ngôi nhà. Trong một thị trường nhà ở với lãi suất thế chấp thấp, doanh số bán lại nhà đang bùng nổ, các khoản thanh toán gốc chuyển qua này đang trở thành cơn mưa rào và MBS trên bảng cân đối kế toán của Fed sẽ giảm nhanh chóng.

nhưng trong này lãi suất cao Môi trường, thị trường nhà ở đang chậm lại, tài liệu tham khảo đang chậm lại, và các khoản thanh toán gốc đang trôi qua đang chậm lại một chút. Đó là lý do tại sao Fed nên bán MBS của mình ngay lập tức để đưa chúng ra khỏi bảng cân đối kế toán hoàn toàn trong vòng hai năm.

Dừng thị trường bằng việc bán cổ phiếu: Mỗi khi lợi nhuận dài hạn giảm một chút, hãy tận dụng cơ hội để bán Thêm hàng. Bất kỳ nhà đầu tư giỏi nào đang cố gắng giảm bớt chứng khoán nợ sẽ làm như vậy. Điều này sẽ giữ cho đường cong lợi suất dốc.

Tăng lãi suất ngắn hạn thêm 100 điểm cơ bản vào ngày 16 tháng 3, để truyền đạt theo cách mà mọi người đều hiểu rằng Fed nghiêm túc trong việc chấm dứt danh tiếng là một lò đốt lạm phát và khôi phục sự tín nhiệm đã bị hủy hoại của mình như một người chống lạm phát. Sau đó, tiếp tục tăng giá với mức tăng nhỏ hơn, chẳng hạn như 50 điểm cơ bản tại mỗi cuộc họp trong năm nay. Điều này sẽ đưa lãi suất chính sách của nó về khoảng 4,5% vào cuối năm, với lạm phát có khả năng vượt quá 8%.

Việc tăng lãi suất và phá vỡ “tâm lý lạm phát” có thể giúp đưa lạm phát quay trở lại sớm hơn. Việc kéo lùi quá sát sẽ kéo giảm điều này và khiến lạm phát ngày càng trở nên tồi tệ hơn, với lãi suất ngày càng cao sẽ có tác động đến lạm phát.

Chính thức từ bỏ ‘Trạng thái Fed. “Hãy để thị trường tự tìm đường đi. Thị trường làm tốt việc đó. Việc bán hàng mang lại sự thanh lọc rất cần thiết và nhiều cơ hội. Thị trường phải được phép hoạt động bình thường như thị trường.”

Xóa QE khỏi Hộp công cụ một lần và mãi mãi. Nới lỏng định lượng là một chính sách phá hoại tạo ra bất bình đẳng giàu nghèo, lạm phát giá tài sản và cuối cùng là lạm phát giá tiêu dùng. Ảnh hưởng của nó đối với nền kinh tế thực là tối thiểu. Nó nên được ném vào thùng rác.

Thay vào đó, hãy sử dụng cơ sở mua lại vĩnh viễn nếu thị trường kho bạc đóng cửa. Có lẽ là Fed cho điều này Tái thiết lập các cơ sở mua lại vào năm 2021, sau khi đóng cửa vào năm 2008. Không cần nới lỏng định lượng.

Cho phép cơ cấu lại nợ và phá sản để giải quyết nợ quá mức trong nền kinh tế. Nếu các công ty có các khoản nợ rất lớn, họ phải cơ cấu lại khoản nợ đó với chi phí của các nhà đầu tư. Đây là một quá trình cơ bản lành mạnh của chủ nghĩa tư bản. Trong hai cuộc suy thoái liên tiếp, Cục Dự trữ Liên bang đã ngăn quá trình này diễn ra. Hiện nay có sự dư thừa rất lớn, được thúc đẩy bởi nhiều năm lãi suất cực thấp. Luật pháp và thị trường của Hoa Kỳ rất phù hợp để giải quyết vấn đề này.

Nhưng thay vào đó, Powell sẽ cố gắng thiết kế để hạ cánh suôn sẻ.

Có, Fed sẽ tăng lãi suất và giảm bảng cân đối kế toán. Nhưng họ sẽ chùn bước và khăng khăng cho rằng mình có thể hạ cánh êm ái bằng cách làm chưa đủ, càng dài chân thì lạm phát càng cố thủ, càng kéo dài và càng khó trục xuất. Cục Dự trữ Liên bang càng phải vật lộn để kiềm chế nó.

Bạn thích đọc WOLF STREET và muốn ủng hộ nó? Sử dụng trình chặn quảng cáo – tôi hoàn toàn hiểu tại sao – nhưng bạn có muốn hỗ trợ trang web không? Bạn có thể quyên góp. Tôi đánh giá cao nó rất nhiều. Nhấp vào cốc bia và trà đá để học cách làm:

Bạn có muốn được thông báo qua email khi WOLF STREET xuất bản một bài viết mới không? Đăng ký ở đây.

“Nhà phân tích. Con mọt sách thịt xông khói đáng yêu. Doanh nhân. Nhà văn tận tâm. Ninja rượu từng đoạt giải thưởng. Một độc giả quyến rũ một cách tinh tế.”