- Mọi cá nhân, kể cả người nước ngoài làm việc tại Việt Nam đều phải chịu thuế thu nhập cá nhân trong nước.

- Người nước ngoài phải chắc chắn rằng họ biết các điều khoản và thời hạn hoặc đối mặt với mức phạt cao hơn của cơ quan thuế.

- Cung cấp tổng quan về các quy định và hướng dẫn về thuế TNCN tóm tắt của Việt Nam và các bước về cách chuẩn bị.

Cá nhân làm việc tại Việt Nam (kể cả người nước ngoài) phải nộp thuế thu nhập cá nhân (TNCN) dựa trên thời gian cư trú của họ tại Việt Nam.

Theo Luật thuế thu nhập cá nhân, thuế TNCN được đánh vào thu nhập toàn cầu của cư dân Việt Nam và thu nhập có được từ Việt Nam, bất kể thu nhập được trả ở đâu. Quy trình tính thuế và quy trình cuối cùng đối với người Việt Nam và người nước ngoài là giống nhau, nhưng khác nhau đối với người cư trú và người không cư trú.

Người cư trú thuế

Người nộp thuế là cá nhân đáp ứng một trong các điều kiện sau đây:

- Phải ở lại Việt Nam từ 183 ngày trở lên trong một năm dương lịch hoặc trong 12 tháng liên tục kể từ ngày đầu tiên đến;

- Có hộ khẩu thường trú được đăng ký theo Đạo luật Cư trú; Hoặc

- Có chỗ ở cho thuê để lưu trú tại Việt Nam, nơi có hợp đồng cho thuê từ 183 ngày trở lên trong năm tính thuế. Căn hộ cho thuê bao gồm khách sạn, ký túc xá, nhà nghỉ, nhà nghỉ và văn phòng làm việc.

Nếu một người lưu trú tại Việt Nam trên 90 ngày, dưới 183 ngày trong năm tính thuế hoặc trong vòng 12 tháng sau ngày đến Việt Nam thì họ có thể chứng minh rằng họ là đối tượng cư trú chịu thuế tại nước khác. Phải được coi là đối tượng không cư trú của Việt Nam vì mục đích tính thuế. Nếu họ không chứng minh được mình là đối tượng cư trú thuế của nước khác thì sẽ được coi là đối tượng cư trú thuế của Việt Nam.

Nộp thuế TNCN

Công ty đầu tư nước ngoài Đối với thu nhập chịu thuế phát sinh từ năm trước phải thực hiện quyết toán thuế TNCN thay cho người lao động vào đầu năm.

Nếu người lao động có nhiều nguồn thu nhập và muốn tự quyết toán thuế, các FIE có thể cấp giấy chứng nhận miễn thuế theo yêu cầu của người lao động. Trường hợp hết hạn hợp đồng lao động của người nước ngoài tại Việt Nam trước năm dương lịch thì phải quyết toán thuế trước khi xuất cảnh.

Lưu ý quan trọng: Đối với người lao động có nhiều người sử dụng lao động đến năm 2021 (ví dụ do thay đổi công việc), cá nhân phải tự nộp quyết toán thuế TNCN và yêu cầu người sử dụng lao động trước đó cung cấp các giấy tờ sau:

- Thư xác nhận thu nhập hàng năm (Thư xác nhận thu nhập); Và

- Thư miễn thuế thu nhập cá nhân (Chừng từ khấu trừ thuế thu nhập cá nhân).

Các tài liệu trên cũng sẽ được yêu cầu từ nhà tuyển dụng hiện tại để nộp.

Người nộp thuế nộp thuế TNCN vào Kho bạc Nhà nước theo một trong hai hình thức: nộp tiền hoặc chuyển khoản. Người nộp thuế có thể nộp tiền trực tiếp vào kho bạc nhà nước để lấy chứng từ của cán bộ nhà nước. Nếu không, họ có thể chuyển tiền vào tài khoản ngân hàng của cơ quan thuế tại kho bạc nhà nước. Thời hạn nộp thuế tương đương với thời hạn đóng thuế, tức là chậm nhất là 90 ngày, kể từ ngày kết thúc năm dương lịch.

Tại sao điều quan trọng là phải bắt đầu sớm?

Cơ quan thuế thực hiện nghiêm túc thời hạn nộp thuế và phải nộp thông báo thuế TNCN cho từng tháng trong năm trước. Theo Lệnh 125, tiền phạt cho việc không tuân thủ có thể lên đến 2 triệu đồng 87 và 25 triệu đồng (1.092 đô la Mỹ) tùy theo mức độ nghiêm trọng và chậm trễ.

Hạn nộp thuế TNCN

Đối với người nộp thuế TNCN trực tiếp cho cơ quan thuế là ngày cuối cùng của tháng thứ tư, kể từ ngày kết thúc năm dương lịch. Do đó, thời hạn quyết toán thuế TNCN năm 2021 là ngày 30/4/2022. Nếu thời hạn là ngày nghỉ lễ quốc gia hoặc ngày cuối tuần thì ngày hôm trước là thời hạn cuối cùng.

Đối với doanh nghiệp nộp thay cho người lao động, thời hạn nộp thuế TNCN hàng năm là ngày cuối cùng của tháng thứ ba, kể từ ngày kết thúc năm dương lịch hoặc năm tài chính. Vì vậy hạn chót cho đêm chung kết năm 2021 là ngày 31/3/2022.

Thu nhập chịu thuế

10 loại thu nhập chịu thuế TNCN như sau:

- Thu nhập từ hoạt động kinh doanh;

- Tiền lương nhận được từ người sử dụng lao động;

- Đầu tư vốn;

- Chuyển nhượng vốn;

- Chuyển nhượng tài sản;

- Những món quà;

- Quyền lợi nhuận;

- Quyền sở hữu doanh nghiệp;

- Thừa kế dưới dạng chứng khoán, phần vốn góp vào công ty hoặc tổ chức tài chính, bất động sản và các tài sản khác được đăng ký hoặc thực hiện quyền sở hữu; Và

- Quà tặng dưới dạng chứng khoán, góp vốn vào công ty hoặc tổ chức tài chính, bất động sản và các tài sản khác để đăng ký quyền sở hữu hoặc thực hiện quyền sở hữu.

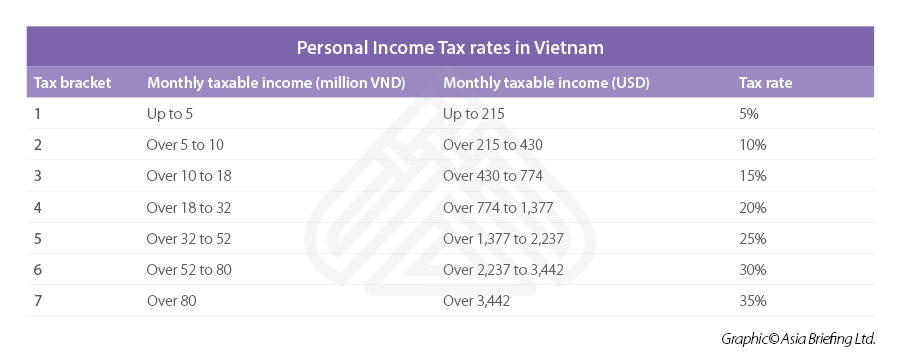

Thuế suất thuế TNCN cho công việc

Người nộp thuế là công dân phải chịu thuế TNCN theo mức lũy tiến từ năm phần trăm đến tối đa là 35 phần trăm. Thu nhập từ việc làm bao gồm tiền lương, tiền công, phụ cấp và trợ cấp, lợi ích dưới mọi hình thức, lợi ích thu được khi tham gia hiệp hội thương mại, hội đồng quản trị, hội đồng quản trị, hội đồng quản lý và các tổ chức khác, phí bảo hiểm và tiền thưởng. Điều kiện.

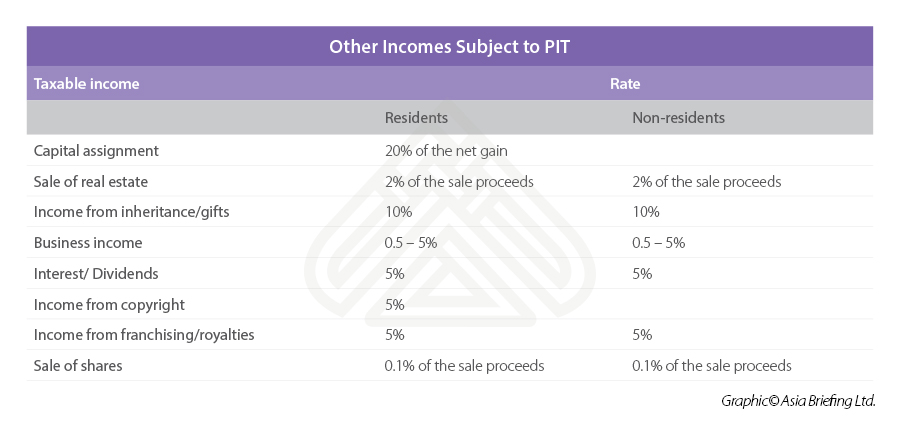

Người nộp thuế không cư trú phải chịu thuế TNCN ở mức cố định là 20% thu nhập của họ tại Việt Nam. Thu nhập khác phải chịu thuế TNCN với các mức khác nhau đối với người cư trú và người không cư trú.

Để biết thêm thông tin về các trường hợp miễn giảm thuế TNCN, hãy xem bài viết của chúng tôi Đây.

về chúng tôi

Tổng hợp Việt Nam Được làm bởi Desan Shira & Cộng sự. Công ty hỗ trợ các nhà đầu tư nước ngoài trên khắp Châu Á từ các văn phòng Trên toàn thế giớiBao gồm Hà nội, Thành phố Hồ Chí MinhVà Đà nông. Độc giả có thể gửi thư về [email protected] để được hỗ trợ thêm cho việc kinh doanh tại Việt Nam.

Chúng tôi cũng duy trì các văn phòng hoặc có các đối tác giúp đỡ các nhà đầu tư nước ngoài Nam Dương, Ấn Độ, Singapore, Phi-líp-pin, Malaysia, nước Thái Lan, Nước Ý, nước ĐứcVà điều này Hoa KỳNgoài các thủ tục hiện có Bangladesh Và Nga.

“Người hâm mộ truyền hình khiêm tốn đến mức khó chịu. Tổng chuyên gia Twitter. Người đam mê âm nhạc cực đoan. Người sành Internet. Người yêu truyền thông xã hội”.